КОДОВОЕ СЛОВО?

Обмен, кругом обмен: ЦФА ждут новых игроков

«Коммерсантъ» рассказал о новом рынке и его развитии

КОДОВОЕ СЛОВО?

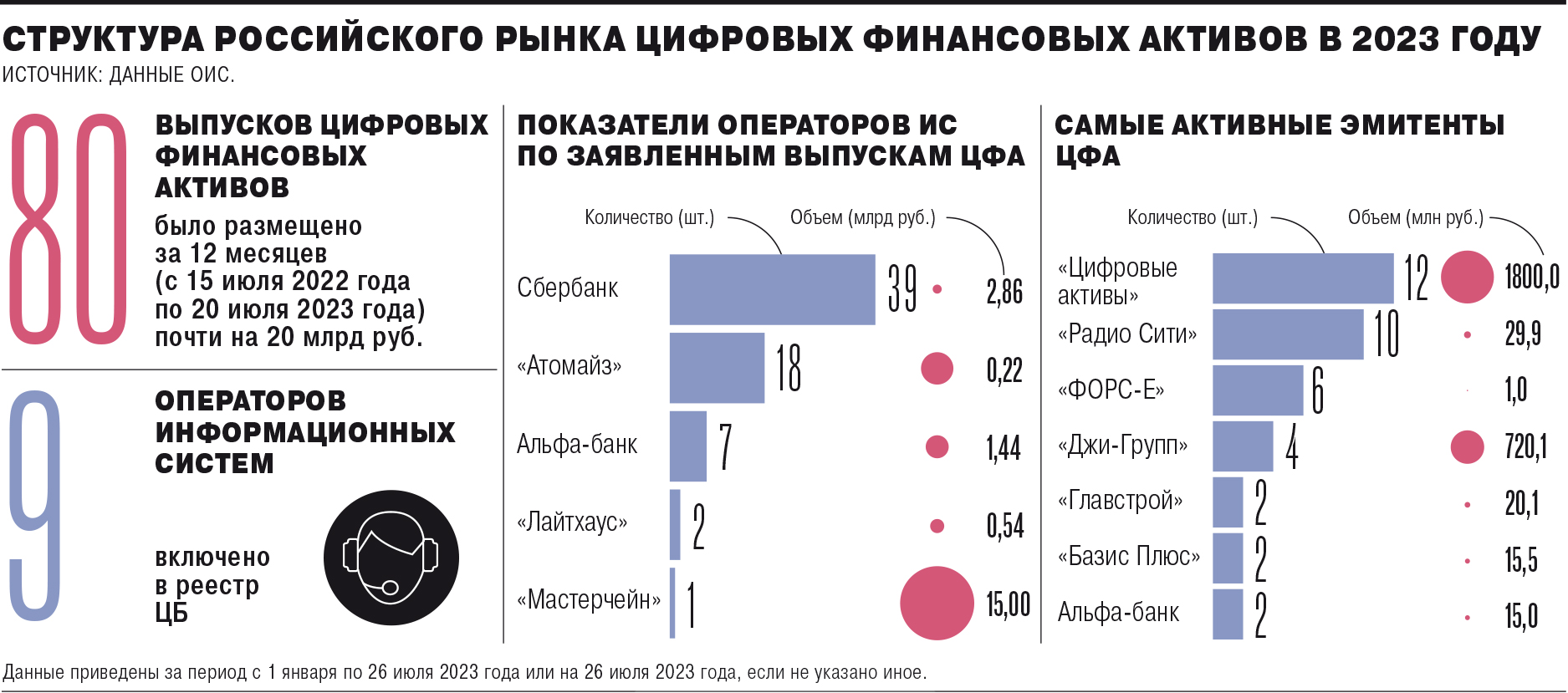

Уже год на российском рынке обращаются цифровые финансовые активы (ЦФА). Начавшись с небольших и коротких тестовых выпусков, к настоящему времени они уже стали вполне обычными рабочими инструментами. Но развитие рынка до сих пор сдерживает множество факторов, в первую очередь слабый интерес инвесторов, регуляторные и налоговые ограничения. Часть из них может быть снята с выходом на рынок фондовых бирж в качестве операторов обмена ЦФА.

Больше и дольше

Год назад на российском рынке впервые появились ЦФА: в июле 2022 года три оператора информационных систем (ИС) — «Лайтхаус», Сбербанк, «Атомайз» — осуществили пилотные выпуски в целом на 60 млн руб.

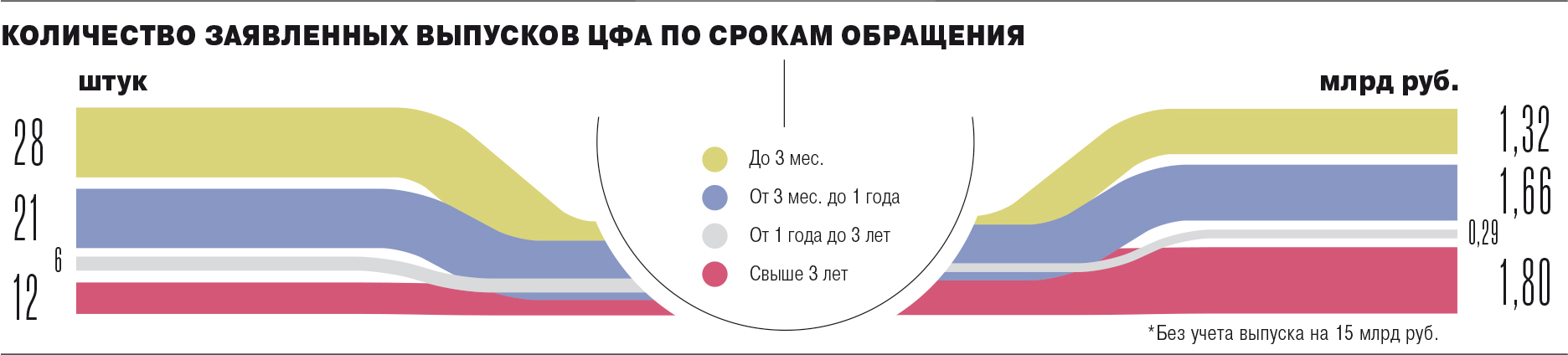

В условиях двузначной инфляции, высоких ставок, экономической неопределенности и политической напряженности явление выглядело необычно. И первые полгода выпуски были фактически тестовыми: операторы, эмитенты и инвесторы пробовали новый инструмент — появились ЦФА, привязанные к различным активам (денежным требованиям, драгметаллам), в разных валютах (рубли и юани). В подавляющем большинстве речь шла о небольших суммах (лишь один выпуск достиг 500 млн руб.) и коротких сроках (преимущественно до трех месяцев).

Однако к началу 2023 года механизм рынка ЦФА уже работал достаточно стабильно. К середине года на нем появились еще шесть операторов ИС — Альфа-банк, «Мастерчейн», «Токеон», Еврофинанс Моснарбанк, СПБ Биржа, «Блокчейн Хаб». В ЦБ говорят, что рассматривают документы еще двух организаций на включение в реестр операторов ИС и два заявления на получение статуса операторов обмена ЦФА. Как уточнили на СПБ Бирже и Московской бирже, именно они подали документы в реестр операторов обмена.

В целом к концу июля 2023 года пять операторов ИС осуществили более 80 выпусков ЦФА на общую сумму около 20 млрд руб. Рынок не выглядит сбалансированным: лишь на один выпуск ОАО РЖД пришлось 15 млрд руб. (см. “Ъ” от 17 июня). Но даже если его не учитывать, уже обычными стали выпуски на сотни миллионов рублей, ряд эмитентов («Радио Сити», «Цифровые активы») осуществили больше десятка размещений. Больше половины выпусков имеют срок более трех месяцев.

Инструмент широкого круга

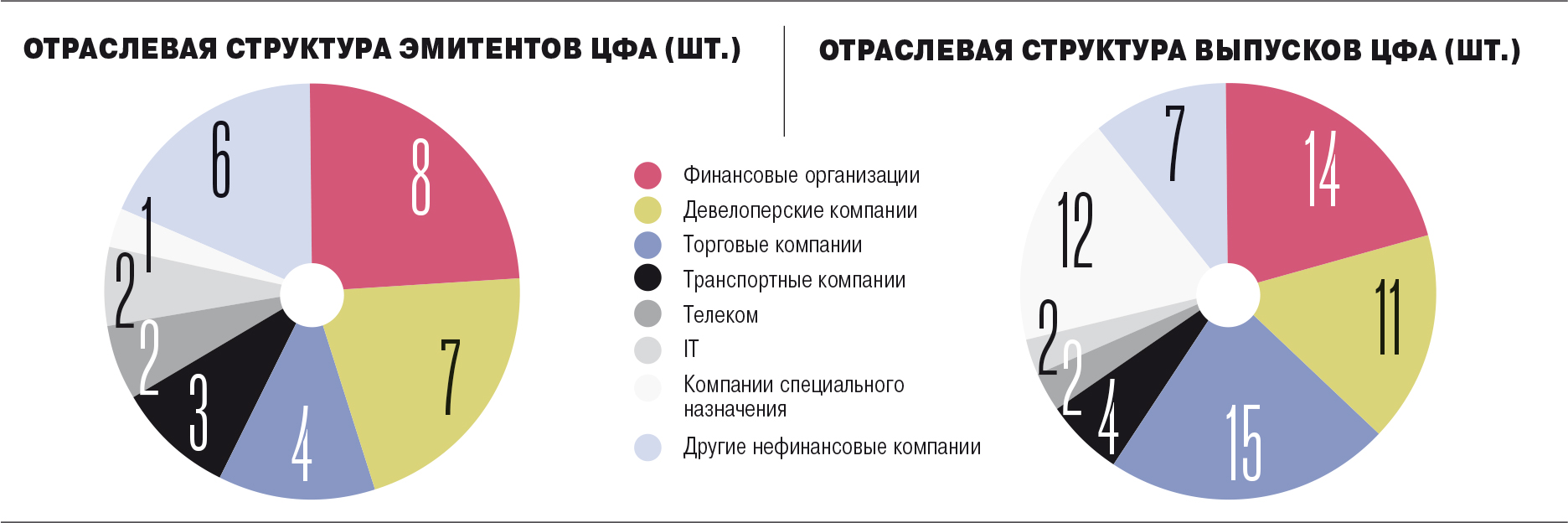

Наиболее активный интерес к рынку проявляют финансовые организации (кредитные организации, лизинговые и факторинговые компании), причем в разных качествах — как операторы, эмитенты и инвесторы.

Как пояснили в Экспобанке, его выпуск ЦФА был предназначен в первую очередь «для знакомства с новым инструментом, технического прохождения процесса с учетом законодательства и выявления тонких мест»: онбординг на оператора ИС, подписание юридических документов с платформой, настройка учета ЦФА в банке. Этот опыт позволяет формировать новые бизнес-процессы для ускорения выпуска новых ЦФА, рассчитанных на массового потребителя.

«ВТБ Факторинг» выступил как эмитентом ЦФА, так и инвестором как минимум в четырех размещениях. Гендиректор компании Игорь Внуков говорит, что для нее привлечение средств через ЦФА — это альтернативный источник фондирования бизнеса. Он отмечает, что для факторинга характерна краткосрочная оборачиваемость финансирования, поэтому срочность ЦФА в 90–180 дней вполне удобна для факторов, выступающих эмитентами или инвесторами.

Среди эмитентов были те, кто имеет опыт размещения облигаций, в частности «Элемент Лизинг», «Глобал Факторинг Нетворк Рус». В обеих компаниях уточнили, что выпуски ЦФА были тестовыми — на короткий срок и небольшого объема. При этом в размещении «Глобал Факторинг Нетворк Рус» принял участие 21 инвестор (это очень высокий показатель, в других выпусках зачастую был единственный инвестор). В компании отметили, что выпуски ЦФА можно делать на небольшие суммы (облигации выгодно выпускать на суммы свыше 100 млн руб.) и короткий срок. В «Элемент Лизинге» также подчеркивают эти особенности: «Инвесторы по большей части готовы приобретать ЦФА на небольшие сроки и с повышенной доходностью относительно облигаций».

Проявляют интерес к ЦФА и девелоперы: семь из них выступили эмитентами, причем «Джи-групп» и «Главстрой» — сразу у двух. В ряде случаев стоимость ЦФА была привязана к стоимости недвижимости (см. “Ъ” от 16 мая). Гендиректор «Самолет Плюс ЦФА» Денис Кондрахин отмечает, что для девелоперов это дополнительный канал продаж недвижимости, «возможность привлечь новую аудиторию, перед которой не стоит жилищный вопрос». Как пояснил глава финансово-экономического управления «Главстроя» Александр Ситников, «формула расчета допдоходности привязывается к публичным данным о фактических сделках в проекте или группе проектов, сроки погашения привязываются к дате ввода в эксплуатацию» (см. интервью).

Ряд площадок протестировали обращение «золотых» ЦФА — привязанных к стоимости драгоценных металлов. Как пояснили в «Атомайзе» (см. интервью) и Сбербанке (выступил эмитентом), в рамках первых выпусков был протестирован весь жизненный цикл таких инструментов — выпуск, приобретение, перепродажа на вторичном рынке, погашение. Обе организации работают над новыми выпусками. Как отмечают в Сбербанке, ЦФА на золото — это инструмент, который дополняет существующие продукты банка (ОМС, слитки, монеты): «Рынок золота очень емкий, и потребности у клиентов разные — одним нужна просто привязка к ценам на золото, а другие заинтересованы в физическом металле». Дополнительным стимулом для развития рынка «золотых» ЦФА может стать освобождение от НДС операций с ними в рамках принятых в конце июля Госдумой поправок к Налоговому кодексу.

Наполнить ликвидностью

Но самое интересное и важное на рынке ЦФА в этом году еще впереди — это перспектива появления в качестве операторов, в том числе обмена, двух ключевых российских бирж. По словам директора по цифровым активам Московской биржи Сергея Харинова, важна консолидация обменных операций с ЦФА различных операторов ИС в целях увеличения ликвидности инструментов.

Роль бирж в обмене может стать особенно важной с учетом того, что по крайней мере часть существующих операторов не собираются входить в реестр обмена. В Сбербанке, например, пояснили, что закон позволяет оператору выпуска совершать отдельные операции, которые свойственны оператору обмена, если они учтены в правилах. В «Лайтхаусе» отмечают «правовую неопределенность в части роли оператора обмена в законе о ЦФА».

В то же время именно отсутствие вторичных торгов многие участники рынка называют одним из ключевых факторов, сдерживающих его развитие. Руководитель инвестиционно-корпоративного блока банка «Синара» Алексей Куприянов добавляет, что рынок исходно оказался «децентрализирован и сегментирован», представляя собой «набор эмиссионных платформ». По мнению директора по развитию бизнеса «Мастерчейна» Сергея Рябова, рынок ЦФА явно испытывает дефицит свободной ликвидности, поскольку на него еще не пришли крупные брокеры. Подключение крупнейшей биржи в качестве оператора обмена «позволит повысить информированность клиентов об инструменте и наполнить рынок ликвидностью».

На СПБ Бирже отметили, что сейчас прорабатывают юридическую модель, позволяющую использовать торговые и расчетные технологии для обращения выпущенных в собственной информационной системе ЦФА. Действующее законодательство не допускает ЦФА к классическим торгам, поэтому биржа участвует в обсуждении и проработке «законодательных инициатив и юридических механизмов, позволяющих обеспечить обращение инструментов ЦФА с использованием биржевой торговой инфраструктуры». В этом направлении работает и Санкт-Петербургская валютная биржа (СПВБ), чья бизнес-модель подразумевает партнерство и работу с уже действующими операторами.

Но еще до начала вторичных торгов на биржевых площадках организовать сделки могут и действующие операторы ИС с выпущенными у них ЦФА. Тем более что, например, на «Атомайзе» уже зарегистрированы более 50 тыс. пользователей. Альфа-банк собирается организовать вторичные торги рядом выпущенных ЦФА осенью.

Аналитик ФГ «Финам» Леонид Делицын предупреждает, что сдерживающим фактором может выступить «отсутствие историй успеха». По его словам, «инноваторов, которые пробуют все новые инструменты просто из интереса, в обществе не более 2,5%, остальные заинтересуются нововведением не раньше, чем его порекомендует лидер мнений».

Рынок осторожного инвестора

Как отмечает Игорь Внуков, сегодня рынок ЦФА — это рынок покупателя, инвестора, «а они как раз пока осторожно настроены». По словам ведущего аналитика УК «Альфа-Капитал» Дарьи Желанной, для институциональных инвесторов, в первую очередь управляющих компаний, ЦФА в текущем виде «не представляют интереса». Руководитель направления портфельного инвестиционного предложения и развития платформ Росбанка Андрей Алексеев говорит об отсутствии маркетмейкеров, которые «создают движение цен и обеспечивают торговлю инструментами в "стакане"».

Кроме того, ограничивает развитие рынка и требование регулятора, что в ЦФА могут вкладывать только квалифицированные инвесторы. В Сбербанке отмечают, что требуются законодательные доработки, особенно в части более сложных гибридных инструментов, токенизации иных прав, кроме денежного требования. Гендиректор «ТКБ Инвестмент Партнерс» Дмитрий Тимофеев обращает внимание на необходимость квалификации такого рода инструментов с точки зрения доступности, так как в ЦФА могут быть структурированы совершенно разные активы. Без решения этого вопроса «вряд ли можно будет пока говорить о широкой рознице такого рода активов», отмечает он.

На СПВБ в целом обращают внимание на формирование стандартов ЦФА, и, как следствие, их выход на биржевые рынки (кодекс поведения инвестора, правила медиации, правила по раскрытию информации и др.). В Банке России также отметили, что вопрос раскрытия информации «требует более глубокого регулирования». Как указывает директор департамента казначейства Ингосстрах-банка Артем Помельников, есть потребность «в стандартизации выпусков, нужны единые требования по раскрытию информации, форме и параметрам инструмента, это позволит дополнительно упростить и ускорить процедуру выпуска ЦФА».

При этом в ЦБ позитивно оценивают инициативу Минфина предоставить возможность совершать сделки с ЦФА на организованных торгах (через выдачу цифрового свидетельства для бездокументарных ценных бумаг). Если выбранная схема будет сопоставима с механизмом выпуска цифровых свидетельств на утилитарные цифровые права, предусмотренные в законе о краудфандинге, то есть в выпуске и последующем обращении цифровых свидетельств будут задействованы исключительно «традиционные» участники финансового рынка (депозитарии, брокеры и организаторы торговли), то существенных изменений в требованиях к деятельности оператора информационной системы и эмитентов ЦФА не потребуется.